Secondo recenti studi si evidenzia che il rumore ambientale, e in particolare quello da traffico stradale,...

Ecobonus 2024

Ecobonus 2024

Cos’è l’ecobonus?

L’ecobonus è l’agevolazione fiscale pensata per la riqualificazione energetica dell’immobile.

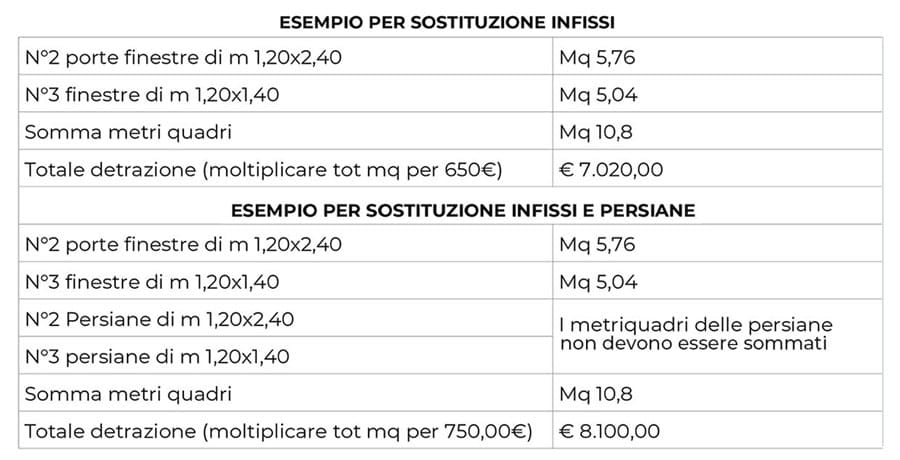

Questa misura è rivolta ai cittadini che svolgono lavori di efficientamento energetico sull’immobile di proprietà o su cui hanno un diritto reale, e prevede una una detrazione fiscale pari al 50% oppure al 65% (scontabile in 10 anni sulla dichiarazione dei redditi) in base alla tipologia di lavori svolti. In alcuni casi specifici l’agevolazione può anche raggiungere una percentuale maggiore.

L’obiettivo del Governo con l’introduzione di questi bonus è quello di:

- Incentivare il settore dell’edilizia in Italia e tutto il suo indotto;

- Superare l’utilizzo di combustibili fossili a vantaggio di fonti energetiche rinnovabili

Ad esempio:

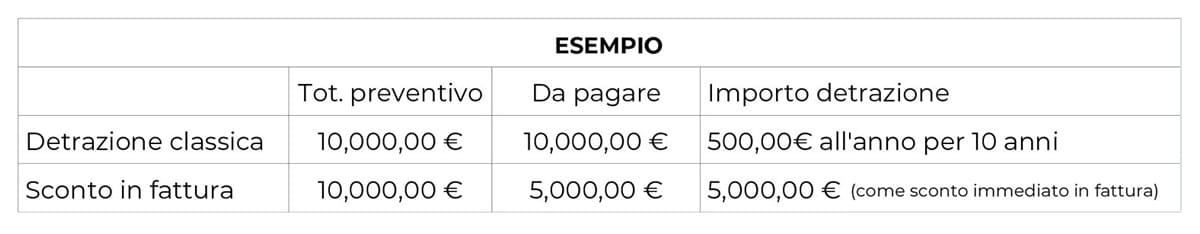

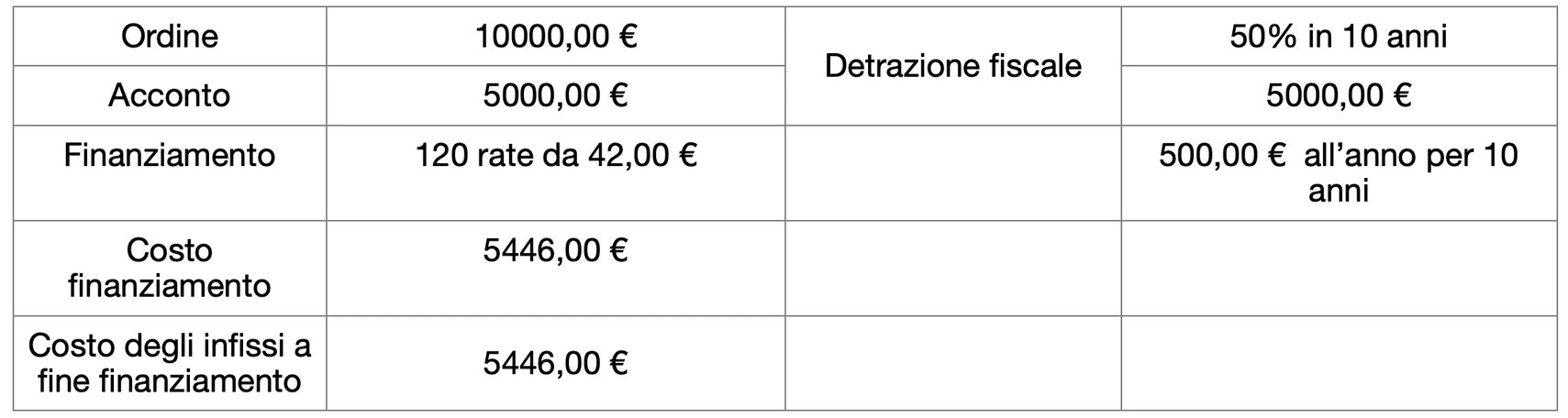

Immagina di effettuare un intervento sulla tua abitazione di riqualificazione energetica e di spendere 10.000 euro iva compresa per la sostituzione di infissi: l’agevolazione ottenibile è quella del 50% della spesa sostenuta (5000,00 euro, ovvero il 50% di 10.000,00 €), che possono essere detratti come 500,00 € all’anno per 10 anni.

Quali sono gli edifici agevolabili?

Per ottenere l’agevolazione, gli edifici devono essere esistenti e iscritti al catasto (in qualsiasi categoria catastale).

L’intervento deve riguardare ambienti riscaldati, tranne per i pannelli solari termici, i generatori a biomassa e le schermature solari.

Per ottenere la detrazione legata all’Ecobonus è necessario che la fattura sia intestata al soggetto che ha un diritto reale sull’immobile.

Come avviene il pagamento?

Il pagamento dovrà essere eseguito tramite bonifico bancario o postale per RISPARMIO ENERGETICO il così detto bonifico parlante. Potrà essere eseguito da chiunque, NON è necessario che sia effettuato dall’intestatario della fattura.

All’interno del bonifico dovranno essere indicati:

- CODICE FISCALE DEL BENEFICIARIO DELLA DETRAZIONE

- PARTITA IVA DELLA DITTA CHE ESEGUIRA’ I LAVORI

- NELLA CAUSALE NUMERO DELLA FATTURA, DATA DELLA FATTURA

E’ obbligatoria L’APE?

L’APE (attestato di prestazione energetica) è obbligatoria per i seguenti interventi:

- Sostituzione di finestre comprensive di infissi su unità immobiliari indipendenti;

- Installazione di pannelli solari per la produzione di acqua calda sanitaria;

- Sostituzione di impianti di climatizzazione invernale con caldaia a condensazione e messa a punto del sistema di distribuzione;

- Acquisto e installazione di schermature solari;

- Sostituzione di impianti di climatizzazione invernale con generatori alimentati a biomassa.

Quali sono i documenti obbligatori?

Per beneficiare dell’Ecobonus occorre presentare la Comunicazione ENEA, fondamentale per tutte le opere di riqualificazione energetica. La Comunicazione dovrà essere trasmessa entro 90 giorni dal termine degli interventi e servirà appunto a far sapere che i lavori sono effettivamente conclusi. Al documento si dovranno allegare le certificazioni.

Utilizzare un finanziamento per pagare i nuovi infissi: Perché è così utile?

Pagare la metà degli infissi con finanziamento permette di detrarre ogni anno il 100% del costo reale.

Vediamo un esempio:

Potrebbero interessarti anche:

Inquinamento acustico: conseguenze, problematiche e confort abitativo

Detrazioni fiscali per la casa: le novità 2023

Il blog di centro casaChi decide di iniziare quest’anno i lavori sulla casa può beneficiare delle seguenti...

Perché oggi è necessario sostituire gli infissi?

Mai come oggi scegliere di sostituire gli infissi della propria abitazione è la decisione che può fare la...